Товарный чек без кассового чека для ип. Важные уточнения, касающиеся ведения товарного чека. Кассовый чек и порядок его применения

Хотите узнать,

как решить Вашу проблему?

Напишите свой вопрос ↓

Что представляет собой товарный чек

Товарный чек – это первичный документ учета, составление которого осуществляется при совершении хозяйственной операции. Заполнение и предоставление его обязательно не во всех случаях, одновременно с этим реализация определенных категорий товаров безоговорочно сопровождается выдачей товарного чека.

По принятым нормам законодательства в сфере торговли, такими товарами являются следующие:

- автомототехника, номерные агрегаты, автоприцепы;

- оружие;

- мебель.

Помимо этого, есть еще два случая, при которых рассматриваемый документ передается покупателю, будь то физическое лицо либо представитель фирмы, а именно:

- Отсутствие необходимости наличия в процессе работы контрольно-кассового аппарата.

- Требование лица, приобретающего товар, чека как расшифровки его характеристик.

При первом условии кассовый заменяется товарным, в связи с неприменением ККМ.

Вторая ситуация возникает тогда, когда кассовый аппарат печатает бланк, который содержит только сумму покупки. Поэтому рассматриваемый нами документ необходим для указания детальной информации о купленном предмете. И если у физического лица часто отсутствует заинтересованность в этом бланке, то для покупателя-организации, наоборот, наличие такового подтверждает расходование полученных в подотчет денег.

Для чего нужен ИП

Говоря непосредственно о необходимости применения его гражданином, занимающимся предпринимательством, выделяются основные моментов:

- ИП, в рамках законодательных актов обладающий правом работать без ККТ, их предоставлять не может, поэтому предоставляет его при передаче прав на товар покупателю в качестве свидетельства о внесении денег за покупку.

- Любое лицо, купившее товар, в праве потребовать от продавца, как приложение к кассовому. Он может служить как подтверждение истраченной подотчетной суммы при сдаче авансового отчета представителем фирмы, так и выступать в роли доказательства свершившейся покупки при возникновении спорных ситуаций в досудебном и судебном порядке.

Из всего вышесказанного, напрашивается вывод о том, что для предпринимателя присутствие в работе его неоспоримо. Если он самостоятельно по собственной инициативе не выписывает документ каждому покупателю, готовые к заполнению бланки всегда должны находиться в доступности для выполнения просьбы лица, приобретающего товар.

Обязательные реквизиты

Законодатель не устанавливает стандартизированной формы, но оговаривает перечень реквизитов, данных, информации, отсутствие которых недопустимо. Как правило, заказывается он в типографии в желаемом объеме, и оговаривается присутствие данных в готовом виде.

Подпункт 2.1 ст. 2 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использование платежных карт» сообщает, что в экземпляре, подготовленном по запросу покупателя, отражается безоговорочно следующая информация:

- название формы;

- индивидуальный номер и дата выписки;

- название фирмы либо когда продавцом выступает индивидуальный предприниматель, ФИО;

- ИНН продавца;

- основной государственный регистрационный номер;

- юридический адрес либо адрес местонахождения места осуществления деятельности;

- название приобретаемых товаров и их количество;

- стоимость этих товаров и итог к оплате;

- подпись и расшифровка человека, оформившего и выдавшего документ.

Он раскрывает детальные сведения о покупке. В пустые графы, согласно порядку заполнения данного документа, вносятся соответствующие наименования, число единиц, цена за единицу и общий объем товара одного вида.

В нижней области отражается итоговая цифра, отражающая конечную сумму к уплате. Есть определенные нюансы при заполнении всего лишь одной строки либо в случае, когда необходимо указать большое число наименований.

В первой случае оставшиеся пустые графы перечеркиваются, чтобы избежать внесения иных покупок.

При отражении множества позиций, есть два пути решения ситуации:

- Выписать несколько, делая в каждом отметку, что последующий является продолжением предыдущего.

- Заполнить необходимое число бланков. Отдельный вид товара обособленный чек с самостоятельным номером и своим итогом.

Заполняется следующими способами:

- С помощью компьютерной техники. Это возможно при ведении учета в месте осуществления деятельности с использованием специализированных программ. Документ, после выбора реализуемого товара, просто распечатывается в двух экземплярах. Вся обязательная информация попадает в готовый бланк автоматически, используя данные заполненных справочников программы.

- Заполнение в ручную. В готовый пустой бланк заносится вся необходимая информация. Важна аккуратность при работе с бланком. Исправлять ничего нельзя. Допущение ошибки ведет к перечеркиванию экземпляра. Он остается на хранении продавца для отчетности.

Следует дополнительно отметить несколько моментов оформления их у индивидуального предпринимателя:

- Печать. В соответствии с действующим законодательством, индивидуальный предприниматель не обязан иметь собственный оттиск печати. Одновременно с этим, заполненный бланк при совершении реализации заверяется печатью продавца. Поэтому требуется создание собственной печати.

- Услуги. Нормой закона не прописаны особенности занесения в чек данных при оказании услуг. Единственное отличие от такого же чека на товары – отражение названия услуги или работы в колонках перечисления товара.

- Дублирование. При тиражировании бланков в типографии, возможность создания копии предоставляется сразу. Создание дубликата выручает при потере оригинального документа и дает возможность не заниматься заполнением книг регистрации товарных чеков.

Можно ли обойтись только товарным без кассового чека ИП

Законодательно установлена возможность индивидуального предпринимателя работать согласно выбранной, по своему усмотрению и в рамках законодательства, системы налогообложения. Именно от данного выбора зависит, будет товарный чек приложением к кассовому или документом, не требующим сопутствующей бумаги для подтверждения произведенной оплаты.

Уже упомянутый выше Федеральный закон № 54-ФЗ, гласит, что те фирмы и предприниматели, которые выступают плательщиками единого налога на вмененный доход либо применяют систему в виде , освобождаются от работы с контрольно-кассовой техникой.

Действует норма, что кассовый чек подлежит замене иным документом, примерами которого поименованы товарный чек и квитанция. Подтверждением оплаты здесь может стать любой другой утвержденный плательщиком бланк, при факте отражения в нем обязательных реквизитов.

Если предприниматель уплачивает налоговые платежи в рамках с другой системы, то товарный чек предоставляется одновременно с кассовым. Причем каждый из них имеет свое назначение: кассовый – подтверждает оплату, товарный – расшифровывает первый, в случае возникновения надобности.

Требования к оформлению товарного чека

- Наличие обязательной информации: даты, когда выписан, идентификационного номера; названия фирмы-продавца или ФИО предпринимателя; ИНН; адрес, согласно документам о регистрации; наименование, расценка, число единиц товара; итоговая сумма приобретения, продублированная словами; подпись продавца с расшифровкой. Информацию об ИНН и адресе возможно заменить штампом фирмы. К обязательным не относится реквизит «Наименование покупателя». Однако в целях избежать споры с налоговыми органами, которые считают отсутствие данной информации в чеке существенным поводом для отказа в принятии расходов, как неподтвержденных документально, рекомендуется вписывать и эти данные.

- Соблюдение очередности (не повторяющаяся сквозная нумерация). Номер первичного документа – это уникальный признак, который позволяет идентифицировать объект учета. Ответственности за отсутствие сквозной нумерации законом не предусмотрено, однако она помогает избежать подделок документов.

- Он заполняется в двойном экземпляре. Для контроля над выписанными документами покупателю, продавец может вести журнал регистрации товарных чеков, где отражаются произведенные продажи либо заполнять их в двойном экземпляре. Первый предоставляется покупателю, а второй остается у продавца.

Индивидуальный предприниматель, выбравший ЕНВД

Основные особенности ведения товарных чеков в указанных условиях:

- Неиспользование ККМ разрешено законодательно. Документом, оформляющим сделку и служащим оплатой за покупку, может выступить товарный чек, как самостоятельный бланк учета.

- Заполненный бланк, с целью отнесения его к (бланку строгой отчетности) должен иметь обязательные реквизиты, поименованные в нормативном акте. Отсутствие хотя бы одного из списка, делает хозяйственную операцию неподтвержденной оправдательными документами.

- Создание оттиска печати, невзирая на то, что законодатель освободил данную категорию от этой необходимости.

Индивидуальный предприниматель, выбравший УСН

Важные уточнения, касающиеся ведения товарного чека:

- Получение наличных денег в счет уплаты за товары, выполнение работ или оказанные услуги всегда сопровождается ККМ и выдачей покупающей стороне кассового чека. Одновременно оформляется приходный кассовый ордер. Товарный чек в подобной ситуации играет вспомогательную роль и служит подробной расшифровкой характеристик товара.

- Выписка чека вообще не целесообразна, при отражении в бланке кассы всей развернутой информации о продаже.

- Подтверждением уплаченной суммы, взамен чека ККМ способен быть БСО в результате предоставления услуг представителям населения.

- Занятие деятельностью конкретного характера, упомянутого в перечне Федерального закона № 54-ФЗ, избавляет от действий с контрольно-кассовой техникой, и допускает непредставление никаких документов, являющихся заместителем кассового чека.

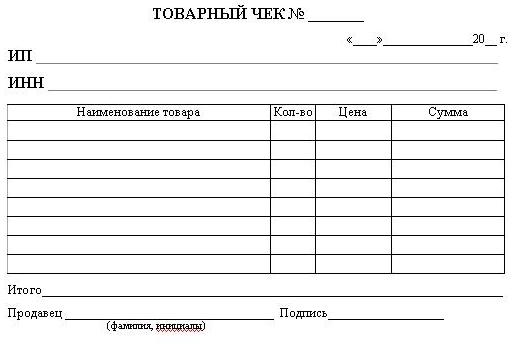

Образец

Продавец __________________________

ИНН ______________________________

Товарный чек №______

«____» __________20__ г.

(дата выдачи)

- Наименование оплачиваемыхприобретенных товаров

- Количество

- Цена

- Сумма оплаты

Место печати ____________________________________________________ ________________________ (должность, Ф.И.О. лица, выдавшего документ) (подпись)

Всего: _______________________________________________________________ руб. ______ коп.

Уважаемый читатель, наша статья рассказывает о типовых решениях юридических вопросов.

Хотите узнать,

как решить Вашу проблему?

Напишите свой вопрос ↓

Несмотря на простоту оформления, товарный чек (ТЧ) является важным документом для участников торговых отношений и органов, контролирующих эти отношения.

Существует мнение, что товарный чек – это бесполезная бумага, уходящая в прошлое в результате появления современных контрольно-кассовых машин, печатающих на кассовом чеке нужную информацию об оплате. Может быть, когда-то товарный чек потеряет значение. Но, на сегодняшний день обязанность его иметь закреплена за большинством предпринимателей законодательно. И на это есть ряд причин.

Что собой представляет ТЧ

Это документ, который удостоверяет факт оплаты покупки. Он может являться дополнением к кассовому чеку или быть основным платежным документом, который выдается в качестве замены кассового чека. Товарный чек выдается в целях защиты прав покупателей и доказательства целевого расходования денег, полученных подотчет.

Он не принадлежит к бланкам строгой отчетности, так как играет вспомогательную роль и содержит подробные сведения об оплате товара: название продавца, номер налогоплательщика (ИНН), дата продажи, название товара, количество единиц и пр.

Форма и обязательные реквизиты

Этот чек не имеет унифицированной формы. Поэтому ИП вправе разработать для своего предприятия особый образец этого документа.

Главное, в нем должны быть следующие реквизиты :

- название документа;

- дата оплаты;

- номер по порядку;

- название организации (ФИО ИП);

- идентификационный номер налогоплательщика (организации или ИП);

- название каждого проданного товара;

- количество единиц проданного товара;

- стоимость единицы товара;

- итоговую сумму платежа;

- должность, ФИО и роспись продавца.

Правила заполнения

Правила заполнения

Этот документ не является бланком строгой отчетности, но относится к финансовой документации, поэтому надлежащее оформление товарного чека очень важно.

В соответствующих графах бланка расписывают подробную информацию об оплаченных товарах, услугах или работах. Если наименование не вмещается в одну строку, то делают перенос на следующую.

Итоговую сумму покупки указывают цифрами и прописью. Для этого в нижней части бланка отведена специальная строка.

Последняя строка предназначена для указания должности, фамилии, инициалов и личной подписи продавца.

Если в один бланк не вмещаются данные о покупке, то продавец продолжает записи на другом листе, затем скрепляет бланки, указывает итог на последней странице и делает запись, что это единый документ. Либо разделяет покупку на два чека, каждый из которых содержит отдельную итоговую сумму.

Если после внесения данных остались пустые строки, то их перечеркивают, чтобы исключить последующее внесение ложной информации.

При допущении ошибки, нужно заполнить новый бланк, а не вносить исправления. Так как здесь, как и в других финансовых бумагах, исправления не допускаются.

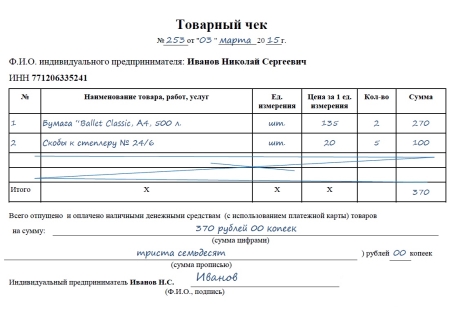

Пример правильного заполнения

В графе «Наименование товара» указывают конкретное наименование каждой позиции. Это требование является обязательным.

Нельзя обобщать товары в одну группу. Так, при торговле бытовой химией, не пишут обобщающее наименование «Бытовая химия», а выделяют каждую позицию: стиральный порошок «Чистюля», средство для мытья посуды «Капелька», стеклоочиститель «Блеск» и пр.

Пример неправильного заполнения

Нужна ли печать?

О проставлении печати на этом виде чека в законодательстве ничего не сказано. Этот документ не имеет унифицированной формы, поэтому должен включать данные, приведенные в п.2 ст.9 ФЗ №129, печать в этом пункте не значится. Следовательно, чек без печати может быть принят к учету. Но, нормативные правила обязывают организации применять в своей деятельности печать, поэтому некоторые юристы придерживаются мнения, что на чеках, выданных юридическим лицом, печать должна присутствовать.

Для ИП же требования о наличии печати не предусмотрено, поэтому и на выданных им документах она необязательна.

Хотя, для самого предпринимателя оттиск печати – это гарантия того, что в случае возврата товара или возникновении другой спорной ситуации, будет уверенность, что товар приобретен у него.

В каких случаях ИП обязан выписать ТЧ?

Индивидуальные предприниматели и организации, работающие с использованием ККМ, обязаны предоставлять товарный чек в дополнение к кассовому, если того требует покупатель.

А для ИП и юридических лиц, являющихся плательщиками ЕНВД заполнение товарного чека — основное подтверждение совершения сделки. Тоже касается и предпринимателей, находящихся на Патенте, но только в сфере торговли и оказании прочих услуг, когда речь идет о подтверждении оказания услуг населению выдается бланк строгой отчетности.

За невыдачу товарного чека, предпринимателю, как и юридическому лицу, грозит штраф.

Контроль за выполнением обязанностей по выдаче этого документа ведет налоговая инспекция. Эта же организация налагает штрафы за невыполнение предпринимателями этих обязательств.

Сумма штрафа за невыдачу товарного чека, по статье 14.5 КоАП, составляет для граждан 1500 — 2000 рублей, для должностных лиц – 3000 — 4000 рублей, для юридических – 30000 — 40000 рублей.

Товарный чек для авансового отчета

Часто предприниматели задаются вопросом о необходимости рассматриваемого чека для принятия расходов. Казалось бы, зачем нужен этот документ, когда современные ККМ печатают кассовые чеки с подробным описанием произведенной между покупателем и продавцом сделки, т.е. включают в себя наименования товаров, цену за единицу, количество и другие реквизиты.

Дело в том, что по 252 статье НК РФ к расходам относят только обоснованные и подтвержденные документами затраты. А в ФЗ №129 говорится, что первичные документы принимаются к учету, если они имеют стандартную форму либо содержат такие данные: название документа, номер бланка, дата выдачи, название компании, суть операции, количественное и денежное измерение сделки, должность и роспись ответственного лица.

Реквизиты товарного чека соответствуют этим требованиям, и он является первичным документом, следовательно, он также нужен, как и кассовый чек, подтверждающий факт оплаты. Кроме того, его наличие поможет не только в обосновании принятия расходов к учету, но и в разрешении спорных моментов при проведении налоговой проверки.

Срок хранения

Хранить этот чек должен и покупатель, и продавец. Но, так как его выписывают в единственном экземпляре, то оригинал выдается покупателю, а себе продавец, как правило, оставляет копию.

Если чек используется для подтверждения расходов и прикладывается к авансовому отчету, то срок хранения, как первичного документа, составляет не менее 5 лет.

Физическому лицу хранить этот документ желательно в течение гарантийного срока установленного на приобретенный товар.

У продавца нет строгой обязанности по хранению этих документов. Но, сохраняя копии чеков, ИП облегчит ведение учета на своем предприятии и обеспечит строгий контроль расходования товаров, что важно при торговле без ККМ.

Кроме того, копии товарных чеков и регистры их учета, помогут избежать неприятных ситуаций, связанных с налоговой проверкой. Так, согласно п.41 Административного регламента №133н налоговые инспекторы вправе потребовать копии чеков, журналы их регистрации и другие виды отчетности, связанные с осуществлением предпринимательской деятельности. Поэтому ИП на Патенте и ЕНВД правильнее будет обеспечить хранение копий этих документов, а также вести журнал учета, чтобы избежать возможного наложения штрафа.

Таким образом, становится ясно, что товарный чек, несмотря на простоту оформления, очень важен для участников торговых отношений и контролирующих эти отношения органов. Поэтому к его оформлению и хранению нужно подходить крайне внимательно.

Остались вопросы?

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит индивидуальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму чуть ниже ↓ или воспользуйтесь онлайн-консультантом внизу-справа! →

Согласно ст. 252 НК РФ, осуществляемые налогоплательщиком расходы должны быть экономически обоснованы и документально подтверждены. Указанное правило касается не только налогоплательщиков на общей системе налогообложения, но, например, и на УСН (упрощенной системе налогообложения), ЕНВД.

07.07.2016Как говорит п. 1 ст. 9 Федерального Закона от 06.12.2011 г. № 402-ФЗ «О бухгалтерском учете», каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. Не допускается принятие к бухгалтерскому учету документов, которыми оформляются не имевшие места факты хозяйственной жизни, в том числе лежащие в основе мнимых и притворных сделок.

Стоит заметить, что Закон № 402-ФЗ не закрепляет обязательной унифицированной формы первичного документа.

П. 2 ст. 9 этого же Закона приводит перечень обязательных реквизитов, которые должны быть в первичном документе.

1. Как говорит п. 1 ст. 2 Федерального Закона от 22.05.2003 г. № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» (Далее - Закон № 54-ФЗ), контрольно-кассовая техника применяется на территории Российской Федерации в обязательном порядке всеми организациями и индивидуальными предпринимателями при осуществлении ими наличных денежных расчетов и (или) расчетов с использованием платежных карт в случаях продажи товаров, выполнения работ или оказания услуг.

Закон № 54-ФЗ приводит исключения из этого правила. Организации и ИП могут осуществлять наличные расчеты или расчеты с использованием платежных карт без применения ККТ в порядке, установленном Постановлением Правительства РФ от 06.05.2008 г. № 359 (Далее - Постановление № 359), в случае оказания услуг населению при условии выдачи бланков строгой отчетности. Порядок документооборота и составления документа описан в п. 20 Постановления № 359. Согласно п. 2 Постановления № 359, на бланках строгой отчетности оформляются предназначенные для осуществления наличных денежных расчетов и (или) расчетов с использованием платежных карт без применения контрольно-кассовой техники в случае оказания услуг населению квитанции, билеты, проездные документы, талоны, путевки, абонементы и другие документы, приравненные к кассовым чекам. Постановление № 359 закрепляет способ изготовления и хранения БСО. См. также например Приказ Минтранса РФ от 18.05.2010 г. № 116 «Об установлении формы электронного многоцелевого документа».

2. ИП и организации, применяющие специальный налоговый режим ЕНВД, а также патентную систему налогообложения, могут также не применять ККТ, при условии выдачи по требованию покупателя (клиента) документа (товарного чека, квитанции или другого документа, подтверждающего прием денежных средств за соответствующий товар (работу, услугу). Указанный документ выдается в момент оплаты товара (работы, услуги) и должен содержать сведения, перечисленные в п. 2.1 ст. 2 Закона № 54-ФЗ (см. п. 2.1 ст. 2 Закона № 54-ФЗ). Этот момент также следует учитывать.

3. При осуществлении специфических видов деятельности (или своего местонахождения) отдельные ИП и организации могут также не применять ККТ (см. п. 3 ст. 2 Закона № 54-ФЗ). Речь идет, например, о продаже проездных билетов, лотерейных билетов, продаже газет и журналов, торговле в киосках мороженым и безалкогольными напитками в розлив и т.п.

Стоит, однако, учитывать, что пункты 2, 2.1 и 3 ст. 2 Закона № 54-ФЗ не распространяются на платежных агентов, осуществляющих деятельность по приему платежей физических лиц, а также на кредитные организации и банковских платежных агентов, субагентов, осуществляющих деятельность в соответствии с законодательством о банках и банковской деятельности (п. 4 ст. 2 Закона № 54-ФЗ).

Судебная практика подтверждает, что кассовый чек не является единственным доказательством осуществления расходов. Вот что пишет ФАС Западно-Сибирского округа в Постановлении от 18.01.2012 г. по делу № А67-530/2011:

«Действующее налоговое законодательство не содержит положений о том, что кассовый чек является единственным документом, которым могут быть подтверждены расходы налогоплательщика при осуществлении наличных денежных расчетов.

Таким образом, квитанция к приходному кассовому ордеру является допустимым доказательством произведенных расходов, поскольку отсутствие кассовых чеков само по себе не опровергает факта уплаты наличных денежных средств и, следовательно, факта несения соответствующих расходов».

Таким образом, подтверждение расходов без использования кассового чека при должном подходе не должно вызывать проблем.